Mladí klienti s účelovým úverom na bývanie si tak môžu uplatniť daňový bonus na zaplatené úroky z hypotéky za rok 2022. V minulosti ho klienti získavali automaticky po splnení podmienok. Dnes je ale situácia iná a je potrebné nielen splniť podmienky, ale zároveň si oň aj požiadať.

Podmienky na získanie daňového bonusu

Daňový bonus na zaplatené úroky sa môže klient uplatniť prvýkrát zo zmluvy o úvere uzatvorenej po 31.12.2017. Klienti si môžu požiadať o hypotéku s daňovým bonusom na prvých 5 rokov a to za podmienok:

- vek od 18 – 35 rokov pri podpise žiadosti o hypotéku (ak máte 35. narodeniny, tak najneskôr v deň podania žiadosti o úver, pri 2 žiadateľoch, platí pre obidvoch)

- uplatniť si ho môže hlavný dlžník

- musíte splniť podmienku hrubého príjmu za predchádzajúci kalendárny rok

- uplatnenie raz ročne, a to v ročnom zúčtovaní. V prípade ak ste zamestnanec, najneskôr do 15.2.2023

- uplatnenie raz ročne, a to v daňovom priznaní ak ste podnikateľ, najneskôr do 31.3.2023, resp. do 30.6.2023

- úhrn zdaniteľných príjmov zo Slovenska tvorí najmenej 90 % zo všetkých príjmov, to znamená, že ak ste mali príjem zo zahraničia, neviete daňový bonus získať

- nie je možné uplatniť si daňový bonus a zároveň dostávať pôvodný štátny príspevok na inej nehnuteľnosti, platí pri obidvoch žiadateľoch

- hypotéka, resp. úver na bývanie musí byť poskytnutý BANKOU (daňový bonus nie je možné využiť pri úveroch zo stavebných sporiteľní)

- splatnosť hypotéky musí byť 5-30 rokov

Výpočet príjmu a jeho výška

Dôležitým parametrom na získanie daňového bonusu je hrubý príjem resp. jeho výška.

Pri zmluvách uzatvorených v roku 2022 je hranica 1,3-násobku priemerného mesačného príjmu dosiahnutého v roku 2021 daná ako 1574,30 (priemerná mesačná mzda zistená za rok 2021 x 1,3), pri dvojici – ak ste dvaja žiadatelia, tak 3 148,60 EUR.

Výška daňového bonusu je nasledovná:

Klient (daňovník) si môže uplatniť daňový bonus na zaplatené úroky vypočítané z výšky poskytnutého úveru na bývanie na základe jednej zmluvy o úvere na bývanie, najviac zo sumy 50 000 EUR na jednu tuzemskú nehnuteľnosť určenú na bývanie, ktorou je byt alebo rodinný dom. Daňový bonus na zaplatené úroky sa vzťahuje iba na úroky pri úveroch na bývanie podľa § 1 ods. 6 a 7 zákona č. 90/2016 Z. z. o úveroch na bývanie a o zmene a doplnení niektorých zákonov v znení neskorších predpisov.

- 50 % zo zaplatených úrokov zo sumy 50 000 EUR

- maximálne do výšky 400 EUR

Ide o daňový bonus za celý rok, t.j. 12 mesiacov. V prípade čerpania hypotéky počas roka sa vypočíta daňový bonus alikvótne. Daňový bonus je možné získať na 5 rokov (5 po sebe nasledujúcich kalendárnych rokov), pričom začiatok nároku na daňový bonus začína úročením úveru, resp. od načerpania hypotéky.

Príklad č. 1: Klient uzatvoril zmluvu o úvere na bývanie v roku 2022. Úver bol úročený od februára 2022. V roku 2022 zaplatil úroky z tohto úveru v sume 985 EUR. Akú sumu úrokov si môže klient uplatniť ako daňový bonus na zaplatené úroky v daňovom priznaní za rok 2022?

Odpoveď: Daňový bonus na zaplatené úroky si môže uplatniť vo výške 366,63 EUR aj keď 50 % zo zaplatených úrokov v roku 2022 predstavuje sumu 492,50 EUR. Pomernú časť pripadajúcu na 11 kalendárnych mesiacov vo výške 366,63 EUR vypočítame z maximálnej ročnej sumy daňového bonusu na zaplatené úroky, t. j. zo sumy 400 EUR (400/12*11).

Príklad č. 2: Klientovi vznikol nárok na daňový bonus na zaplatené úroky za rok 2022. Banka mu poslala na jeho žiadosť potvrdenie, v ktorom okrem iného uviedla, že klient v roku 2022 zaplatil úroky vo výške 151 EUR a úver na bývanie sa začal úročiť od 25.11.2022. Môže si klient uplatniť daňový bonus vo výške 50 % zo sumy 151 EUR, teda sumu 75,50 EURa?

Odpoveď: Nie. klient si môže za zdaňovacie obdobie 2022 uplatniť daňový bonus na zaplatené úroky len v sume 66,66 EUR, nakoľko pomerná časť pripadajúca na 2 kalendárne mesiace vypočítaná z maximálnej sumy 400 EUR predstavuje iba 66,66 EUR (400/12*2).

Výhody a nevýhody daňového bonusu

Daňový bonus má svoje výhody aj nevýhody.

Výhody:

- po zrefinancovaní hypotéky, napr. po 3 roku, nemusí klient vrátiť vyplatený daňový bonus, už si ho klient nemôže uplatniť za nasledujúce 2 kalendárne roky.

Nevýhody:

- aby si klient vedel daňový bonus uplatniť, je potrebné pracovať. Ak je klient nezamestnaný alebo na rodičovskej dovolenke, je potrebné požiadať o bonus cez daňové priznanie typu A,

- uplatniť si ho môže iba hlavný dlžník.

Spôsob uplatnenia daňového bonusu

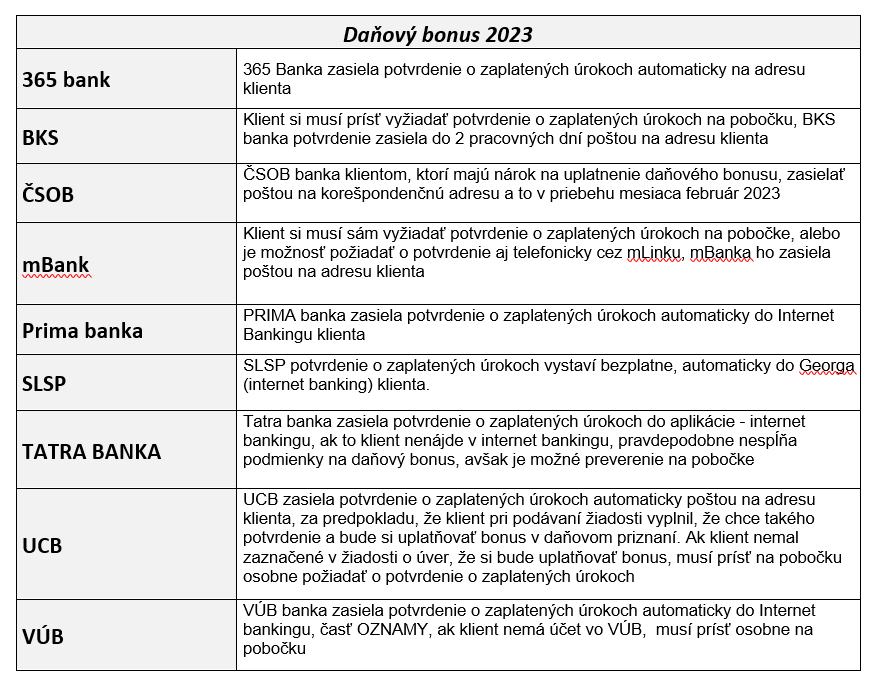

Banky vystavujú klientom, tzv. Potvrdenie o výške zaplatených úrokoch. Niektoré banky ho posielajú automaticky, buď do internetbankingu alebo poštou. V niektorých bankách je potrebné o potvrdenie požiadať. Banka klientom dodá potvrdenie do 30 dní od podania žiadosti, vo väčšine prípadov je to skôr.

Ak ste zamestnanec, toto potvrdenie odovzdáte na mzdovom oddelení najneskôr do 15. 2. 2023. Daňový bonus, resp. preplatok príde na účet v apríli vo výplate za marec. Ak ste podnikateľ, toto potvrdenie odovzdáte svojej účtovníčke k daňovému priznaniu najneskôr do 31. 3., príp. ak požiadate o odklad podania daňového priznania, tak do 30. 6. 2023. Daňový bonus, resp. preplatok môžete očakávať začiatkom mája.

Prehľad zasielania potvrdení k daňovému bonusu z bánk:

Martina Bajusová, produktová manažérka pre úvery.